از ویژگیهای مشترک دارایی ها کسب منافع اقتصادی آتی است، اما کسب منافع اقتصادی از طریق سرمایه گذاری در سهام شرکتها تا حدودی متفاوت از سایر دارایی هاست. منافع اقتصادی سرمایه گذاری ها ممکن است در قالب توزیع سود سهام، تغییرات در ارزش سرمایه گذاری ها و یا ترکیبی از آنها به دست آید.

در این نوشتار از سری مقالات آموزش رایگان حسابداری قصد داریم شما دوستان عزیز را با انواع سرمایه گذاری در سهام شرکتها و هدف این سرمایه گذاری آشنا کنیم.

اینکه از پول یا منابع مالی که در حال حاضر در دست داریم صرف نظر کنیم تا در آینده به سود برسیم البته با پذیرش ریسک مشخص یا نامشخص. از نظر اقتصادی، خرید کالا یا دارایی هایی که امروزه مصرف نمی شوند اما در آینده برای ایجاد ثروت مورد استفاده قرار می گیرند.

در امور مالی، این کار یک دارایی پولی است که درآمد آینده را تأمین می کند یا بعداً با قیمت بالاتر فروخته می شود. به عبارتی شروع یا گسترش یک پروژه، خرید دارایی و… که با هدف درآمد و افزایش ارزش با گذشت زمان، انجام میشود. به عنوان مثال، یک ساختمان یا تأسیساتی که برای تولید کالا استفاده می شود می تواند به عنوان یک سرمایه گذاری تلقی شود و یا تولید کالاهای مورد نیاز برای تولید کالاهای دیگر نیز ممکن است به عنوان سرمایه گذاری تلقی شود.

اغلب با انگیزه افزایش سودآوری، بهبود وضعیت کسب و کار، کاهش مخاطرات و … انجام میشوند. داشتن دلایل یا اهداف روشن برای سرمایه گذاری برای موفقیت در این امر بسیار مهم است. اگر بر این مورد تمرکز نداشته باشید، سرمایه گذاری می تواند دشوار، خسته کننده و حتی خطرناک شود.

سرمایه گذاری در سایر شرکتها ممکن است با هدف :

1) مدیریت وجوه نقد و افزایش درآمد: یعنی اینکه شخص یا شرکتی موجودی نقد مازاد خود را به صورت کوتاه مدت سرمایه گذاری کند. که در واقع انگیزه اصلی از این سرمایه گذاری استفاده بهینه از منابع نقدی موجود است.

2) گسترش روابط: ممکن است شرکتی به منظور اطمینان از تداوم جریان تولید یک محصول مهم بخشی از سهام شرکت عرضه کننده مواد اولیه را بخرد یا تسهیلات مالی در اختیار آن قرار دهد.

3) نفوذ یا کنترل: گاهی اوقات سرمایه گذاری ها در شرکتها با هدف مداخله در سیاستهای توزیع سود سهام، عرضه مواد اولیه، بازاریابی، تامین مالی و… انجام میشود.

سهام اوراق بهاداری است که مالکیت و ادعای یک شرکت نسبت به دارایی ها و درآمدهایش را نشان میدهد. به عبارتی، بخشی از حقوق صاحبان سرمایه به حساب می آید و به دارنده سهم این حق را میدهد که متناسب با سهم خود از دارایی ها و درآمد شرکت به دست آورد.

به شخص یا شرکتی که سهام یک شرکت سهامی را در اختیار دارد، سرمایه گذار نام دارد. و شرکتی که سهام منتشرکرده است، سرمایه پذیر نام دارد.

سرمایه گذاری در سهام برای سرمایه گذار، دارایی محسوب میشود. براساس استاندارد حسابداری شماره 15، سرمایه گذاری ها با توجه به قصد مدیریت از لحاظ مدت نگه داری به دو دسته جاری و بلند مدت طبقه بندی میشوند.

این نوع سرمایه گذاری، هنگامی در ترازنامه قابل طبقه بندی است که یکی از دو شرط زیر را داشته باشد:

1) قصد نگهداری آن برای مدت طولانی به وضوح قابل اثبات باشد.

2) توانایی واگذاری آن توسط سرمایه گذار مشمول محدودیت هایی باشد.

طبقه ای از سرمایه گذاری ها که بلند مدت محسوب نشود، جاری (کوتاه مدت) تلقی خواهد شد. رشد سرمایه بلند مدت زمانی به وجود می آید که قیمت سهم طی یک دوره زمانی افزایش می یابد.

نمونه هایی از سرمایه گذاری بلند مدت طبق استاندارد شماره 15،شامل موارد زیر است:

الف) سرمایهگذاری در واحد تجاری فرعی و وابسته یا تسهیلات بلندمدت اعطایی به این واحدها.

ب) سرمایهگذاریهایی که اساساً جهت حفظ، تسهیل و گسترش فعالیت یا روابط تجاری موجود انجام میشود.

ج) سرمایهگذاریهایی را که نمیتوان واگذار کرد، یا بدون تأثیر عمده برفعالیتهای واحد تجاری قابل واگذاری نیست.

د) سرمایهگذاریهایی که با قصد استفاده مستمر توسط واحد تجاری نگهداری میشود.

سرمایه گذاری ها از لحاظ قابلیت مبادله به دو دسته سریع المعامله در بازار و سایر سرمایه گذاری ها طبقه بندی میشوند.

سهام سریع المعامله در صورتی جزء دارایی جاری به حساب می آید که بازار حاضر و آماده ای داشته باشد و مدیریت هر وقت بخواهد بتواند از آن در عملیات جاری استفاده کند.

1 ) باید دارای بازار فعال قابل دسترس

2) قیمتهای معاملاتی معلوم و علنی باشند.

در واقع سرمایه گذاری در سهامی است که در آینده نزدیک فروخته میشود و هدف از این نوع، کسب سود از طریق نوسان قیمت ها است.

سرمایه گذاری هایی هستند که انتظار می رود واحد تجاری ظرف یکسال و یا در طول چرخه عادی عملیات واحد تجاری، هر کدام طولانی تر است، بفروشد.

تمام سرمایه گذاری ها در ابتدا به بهای تمام شده ثبت می شوند. این قاعده ای است برای ثبت کلیه دارایی ها در زمان تحصیل. بهای تمام شده یک سرمایهگذاری، مخارج تحصیل آن، ازقبیل کارمزد کارگزار، حقالزحمهها و عوارض و مالیات را دربر می گیرد. لیکن شامل مخارج مالی تحملشده در رابطه با ایجاد تدریجی یک سرمایهگذاری نیست.

توزیع سود سهام با پیشنهاد هیئت مدیره و تصویب مجمع عمومی عادی انجام میشود. تاریخ پیشنهاد سود از جانب هیئت مدیره به مجمع عمومی عادی داده میشود و به عنوان بدهی در ترازنامه شناسایی نمیشود، و تنها در یادداشت های توضیحی صورتهای مالی افشا میشود.

سود سهام نقدی نوع رایج توزیع سود است که پس از تصویب مجمع عمومی به عنوان درآمد سود سهام شناسایی میشود و حداکثر ظرف مدت 8 ماه باید پرداخت شود. این درآمد در زمان تصویب و اعلام مجمع به عنوان درآمد شناسایی میشود. طبق ماده 90 قانون اصلاح قسمتی از قانون تجارت، در صورت وجود منافع، تقسیم ده درصد از سود ویژه سالانه بین صاحبان سهام الزامی است. سود سهام ممکن است به شکل سهام شرکت، موجودی کالا یا سایر انواع دارایی ها نیز توزیع شود.

طبق بخشنامه مالیاتی شماره 197/97/200، تاریخ 1397/12/28، برای نقل و انتقال سهام در بورس ها یا بازارهای خارج از بورس و همچنین نقل و انتقال سهام سایر شرکت ها، مالیات مقطوع تعیین شده است و هزینه های مربوط به درآمدهایی که به موجب این قانون از پرداخت مالیات معاف یا مشمول مالیات به نرخ صفر بوده یا با نرخ مقطوع محاسبه می شود، به عنوان هزینه های قابل قبول مالیاتی شناخته نمی شود. با عنایت به تبصره (4) ماده 105 قانون مالیات های مستقیم هزینه های مربوط به نقل و انتقال سهام و سایر هزینه های مرتبط به سرمایه گذاری در سهام، به عنوان هزینه قابل قبول مالیاتی در محاسبه درآمدهای مشمول مالیات منظور نخواهد شد. در مورد مالیات خرید و فروش سهام اینجا بیشتر بخوانید.

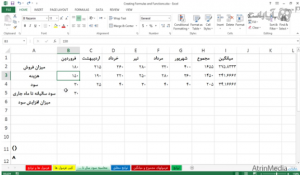

| نوع سرمایه گذاری | انعکاس به | شناسایی سود و زیان نسبت به | انعکاس تفاوت ناشی از واگذاری به عنوان |

| جاری ( سریع المعامله) | ارزش بازار | آخرین مبلغ دفتری | درآمد یا هزینه سرمایه گذاری |

| اقل بهای تمام شده و خالص ارزش فروش | آخرین مبلغ دفتری | درآمد یا هزینه سرمایه گذاری | |

| سایر سرمایه گذاری های جاری | خالص ارزش فروش | آخرین مبلغ دفتری | درآمد یا هزینه سرمایه گذاری |

| اقل بهای تمام شده و خالص ارزش فروش | آخرین مبلغ دفتری | درآمد یا هزینه سرمایه گذاری | |

| بلند مدت | تجدید ارزیابی | آخرین مبلغ دفتری | سود یا زیان واگذاری |

| بهاي تمام شده پس از كسر هرگونه کاهش ارزش انباشته | بهای تمام شده | سود یا زیان واگذاری |

مثال: فرض کنید شرکت کوشا 3000 سهم از سهام عادی شرکت یاران را به قیمت بازار هر سهم 20،000 ریال خریداری میکند.

شرکت قصد دارد این سرمایه گذاری را که از رونق معاملاتی در بورس اوراق بهادار تهران برخوردار است ظرف چند ماه آینده بفروشد، بنابراین آن را به عنوان یک سرمایه گذاری سریع المعامله در بازار طبقه بندی مینماید:

شرکت کوشا، سرمایه گذاری مورد نظر را این چنین ثبت مینماید:

| سرمایه گذاریهای سریع المعامله در سهام شرکت یاران | 60,000,000 | |

| وجوه نقد | 60,000,000 | |

| ثبت خرید 3000 سهم 20،000 ریالی شرکت یاران |

فرض کنید شرکت کوشا بابت هر سهم شرکت یاران 1000 ریال سود نقدی سهام دریافت میکند، کوشا سود دریافتی را این چنین ثبت مینماید:

| وجوه نقد | 3,000,000 | |

| درآمد سود سهام | 3,000,000 | |

| ثبت دریافت سود نقدی سهام از شرکت یاران به میزان 1000 ریال بابت هر سهم |

در این مثال شرکت یاران تا زمانی که سود سهام را اعلام نکرده ، بابت سود سهام هیچ نوع بدهی ندارد و سرمایه گذار نیز برای درآمد سود سهام در پایان سال ثبتی انجام نمیدهد.

جهت فهم بهتر، برای نمونه روش گزارشگری سایر سرمایه گذاری های جاری به خالص ارزش فروش با مثالی توضیح داده میشود:

فرض کنید خالص ارزش فروش سرمایه گذاری شرکت کوشا در سهام عادی شرکت یاران در تاریخ 29 اسفند 60،530،000 ریال است.

در این حالت شرکت کوشا به عنوان سرمایه گذار باید تعدیل زیر را انجام دهد:

| سایر سرمایه گذاری های جاری در سهام عادی شرکت یاران | 530,000 | |

| درآمد افزایش ارزش | 530,000 | |

| 60،530،000-60،000،000=530،000 |

فرآیند تعدیل حساب سایر سرمایه گذاری های جاری و گزارشگری این سرمایه گذاری ها به خالص ارزش فروش در هر دوره تکرار خواهد شد.

حال فرض کنید خالص ارزش فروش سهام شرکت یاران در پایان سال بعد کاهش یافته و به مبلغ 59،000،000 ریال میرسد در این حالت شرکت کوشا مانده سرمایه گذاری خود را تعدیل کرده و آن را به خالص ارزش فروش میرساند:

| هزینه کاهش ارزش | 1,030,000 | |

| سایر سرمایه گذاری های جاری در سهام عادی شرکت یاران | 1,030,000 | |

| 60،530،000-59،500،000=1،030،000 |

گروه پرشین حساب در سال ۱۳۹۱ با کمک پروردگار، با هدف افزایش سطح آگاهی مجریان و مدیران در بازار کار مالی و مالیاتی کشور فعالیت خود را آغاز نمود تا به عنوان یک مرجع تخصصی در این حوزه شناخته شود. به اعتقاد ما هر چقدر سطح اگاهی فعالان اقتصادی و مجریان خدمات حسابداری و مالیاتی افزایش پیدا کند، بی شک هم مدیران کشور دغدغه ای بابت توسعه بازار و کسب سود نخواهند داشت و هم حسابداران و کارشناسان خدمات مالیاتی در بازار پر رونق این خدمات رکوردهای درآمدی خوبی را رقم میزنند. به امید داشتن یک جامعه همیشه شاد همراه با رونق بازار کار و تجارت.

3 پاسخ

باسلام

ارائه مطلب همراه با مثال موجب فهم کامل نحوه ثبت رویدادمالی خرید سهام میشودلذا جای تشکر وقدردانی اززحمات شما دارد

سلام دوست عزیز

از اینکه خدمات ارائه شده توسط سایت پرشین حساب رضایت خاطر شما را فراهم نموده است، بسیار خرسندیم.

کامل و جامع بود

چون رشته خودم حسابداریه تقریبا یک ساله که پرشین حساب رو دنبال میکنم. مطالبی که به اشتراک میذارین کاملا مفید و کاربردیه.

متشکرم