آخرین مهلت استفاده از تسهیلات تبصره 100، پایان خرداد ماه هر سال است

اشخاص حقیقی که درآمد آنها در سال عملکرد از حد نصاب درآمدی اعلامی سازمان مالیاتی کمتر باشد

محاسبه مالیات به صورت مقطوع، معافیت از تکمیل اظهارنامه مالیاتی و معافیت از نگهداری اسناد و مدارک

تبصره ماده 100 قانون مالیات های مستقیم یکی از مهمترین امتیازاتی است که سازمان مالیاتی در راستای حمایت از مشاغل و کسب و کارهای کوچک در نظر گرفته است. بر اساس این تبصره قانونی برخی از کسب و کارها از تسهیلاتی نظیر پرداخت مالیات مقطوع و یا عدم نیاز به ارسال اظهارنامه مالیاتی برخوردار خواهند شد. از آنجا که شرایط برخورداری از مالیات مقطوع تبصره ماده 100 قانون مالیاتهای مستقیم سال 1402 تغییر کرده است، در این مطلب آموزش مالیات، شما را با جزئیات دستورالعمل تبصره 100 برای عملکرد 1401 آشنا مینماییم. همراه ما بمانید.

سازمان مالیاتی به منظور حمایت از اشتغالزایی و رونق کسب و کارهای متوسط و ضعیف، همه ساله در خصوص مالیات بر عملکرد برای برخی از مشاغل، تسهیلاتی در نظر میگیرد. به این صورت که هرگاه درآمد حاصل از فروش یا ارائه محصولات (کالا یا خدمات) برای این گروه از مشاغل در یک سال مالیاتی، کمتر از سقف تعیین شده از سوی این سازمان باشد، صاحبان مشاغل مذکور از انجام بخشی از تکالیف مالیاتی معاف خواهند بود. همچنین مالیات این دسته از مودیان به صورت مقطوع محاسبه و مطالبه میشود.

مطابق بند «ل» تبصره «6» قانون بودجه سال 1402 و همچنین بند 1 دستورالعمل شماره 200/1402/3 مورخ 1402/2/27، سقف برخورداری از معافیتهای تبصره ماده 100 برای عملکرد سال 1401، «صد برابر» معافیت ماده 84 ق.م.م (مالیات بر درآمد حقوق) در نظر گرفته شده است.

مبلغ معافیت مالیات بر درآمد حقوق برای سال 1401، معادل 67,200,000 تومان (672,000,000 ريال) بود؛ به این ترتیب، حد نصاب درآمد حاصل از فروش صاحبان مشاغل برای استفاده از تسهیلات تبصره ماده 100 برای عملکرد سال 1401، معادل 6,720,000,000 تومان (67 میلیارد و 200 میلیون ريال) است.

کلیه صاحبان مشاغلی که مجموع فروش کالا و ارائه خدمات آنها در سال 1401، حداکثر 67,200,000,000 ریال (صد برابر معافیت موضوع ماده 84 ق.م.م در سال عملکرد) باشد.

این مودیان در صورتی که فرم مالیات مقطوع برای آنها در درگاه خدمات الکترونیک سازمان بارگذاری شده است، از نگهداری اسناد و مدارک موضوع این قانون و همچنین تسلیم اظهارنامه عملکرد معاف هستند.

خوب است بدانید:

سازمان مالیاتی اشخاص حقیقی و صاحبان مشاغل را به سه گروه مالیاتی تقسیم نموده است؛ جدیدترین گروه بندی مشاغل مالیاتی بر اساس میزان درآمد اشخاص حقیقی و صاحبان مشاغل، اعلام میشود. این گروهها در خصوص نگهداری و ارائه اسناد و مدارک با یکدیگر متفاوت هستند.

مودیانی که حداقل یکی از شرایط زیر را دارا باشند، مشمول استفاده از تسهیلات تبصره ماده 100 نیستند:

این دسته از مودیان در خصوص عملکرد 1401 خود، مکلف به تکمیل و تسلیم اظهارنامه عملکرد اشخاص حقیقی، پرداخت مالیات بر اساس نرخ ماده 131 قانون مالیاتهای مستقیم و همچنین نگهداری کلیه اسناد و مدارک موضوع قانون مالیاتها هستند.

صاحبان مشاغل مشمول تبصره ماده 100، از تسهیلات زیر برخوردار خواهند شد:

مشمولین تبصره ماده 100 قانون مالیات های مستقیم در صورت عدم تسلیم اظهارنامه جریمه نخواهند شد.

شرط برخورداری از معافیتها و تسهیلات تبصره ماده 100 ق.م.م، بارگذاری فرم تبصره 100 برای مودی از سوی سازمان مالیاتی و تکمیل و پذیرش فرم درخواست استفاده از این تسهیلات از سوی مودی در مهلت مقرر است.

نحوه تکمیل فرم تبصره 100 برای گروههای شغلی مشمول استفاده از این دستورالعمل عبارتند از:

1- مراجعه به سایت https://my.tax.gov.ir

نکته: در صورتی که قبلا در این سامانه ثبت نام نکردهاید با مراجعه به درگاه ملی خدمات مالیاتی با مراحل و نحوه ثبت نام در این سامانه آشنا خواهید شد.

2- تکمیل و پذیرش فرم مربوط به مالیات مقطوع به عنوان آخرین اقدام قبل از پایان خرداد ماه

متقاضیان استفاده از تبصره ماده 100 ق.م.م، تنها با تکمیل و پذیرش فرم آنلاین رسید استفاده از تسهیلات موضوع تبصره ماده 100، قادر به استفاده از تسهیلات مربوطه هستند. تسلیم فرم تبصره ماده 100 به منزله تسلیم اظهارنامه است؛ در نتیجه مودیان مشمول این تبصره از تسلیم اظهارنامه مالیاتی معاف هستند.

خوب است بدانید:

در صورتی که اشخاص حقیقی مشمول استفاده از تبصره 100، اظهارنامه خود را در مهلت مقرر تکمیل و ارسال نمایند اما فرم تبصره ماده 100 را قبل از پایان خرداد ماه 1402 تکمیل و ثبت ننمایند، مشمول استفاده از تسهیلات تبصره ماده 100 نخواهد بود؛ مالیات این گونه مودیان بر اساس نرخ ماده 131 ق.م.م محاسبه و مطالبه خواهد شد.

بر اساس قوانین مالیاتی ایران، مهلت استفاده از تسهیلات تبصره ماده 100 ق.م.م برای عملکرد هر سال، همانند مهلت ارسال اظهارنامه مالیاتی برای عملکرد اشخاص حقیقی و تا 31 خرداد ماه سال بعد خواهد بود. به این ترتیب آخرین مهلت مقرر برای تسلیم فرم تعیین مالیات مقطوع تبصره ماده 100 سال 1401، پایان روز چهارشنبه 31 خرداد ماه 1402 خواهد بود.

همچنین اشخاص حقیقی و صاحبان مشاغلی که شرایط استفاده از تسهیلات تبصره ماده 100 را دارند، اما تمایل به استفاده از تسهیلات این ماده قانونی را ندارند، موظفند نسبت به تکمیل و ارسال اظهارنامه مالیات بر عملکرد خود تا 31 خرداد ماه 1402 اقدام نمایند؛ در غیر این صورت مشمول جرایم عدم تسلیم اظهارنامه خواهند شد.

بر اساس دستورالعمل تبصره ماده 100 ق.م.م، سازمان مالیاتی با توجه به اطلاعات موجود در پایگاههای اطلاعاتی سازمان و سوابق مودی، مالیات مقطوع مودیان مشمول این دستورالعمل را تعیین و مراتب را طی فرمی در درگاه خدمات الکترونیکی سازمان به نشانی https://my.tax.gov.ir بارگذاری مینماید. بدین ترتیب دو حالت پیش میآید:

در صورتی که اطلاعات موجود در فرم تبصره ماده 100، مورد پذیرش مودی نباشد، باید نسبت به تکمیل و ارسال اظهارنامه مالیاتی مطابق با قوانین و مقررات مربوط اقدام نماید. در این صورت مودی مذکور مشمول این دستورالعمل نبوده و اظهارنامه مودی برابر مقررات مورد رسیدگی قرار خواهد گرفت.

چنانچه متعاقبا اسناد و مدارک مثبتهای به دست آید که موید فروش و درآمد بیش از فروش یا درآمدی که مبنای محاسبه و تعیین مالیات قرار گرفته است، باشد دو حالت برای مودی رخ میدهد:

در صورتی که مبلغ مابه التفاوت بیش از 15% باشد، مالیات مابهالتفاوت با رعایت مقررات مطالبه خواهد شد. مابهالتفاوت مالیات مطالبه شده در اجرای این بند از دستورالعمل، مشمول جریمه موضوع ماده 192 ق.م.م نخواهد شد.

مودی مذکور مشمول مفاد تبصره ماده 100 ق.م.م نبوده و علاوهبر محاسبه و مطالبه مالیات بر اساس مقررات ماده 97 ق.م.م، مشمول جرایم مالیاتی زیر خواهد شد:

بر اساس بند 4 دستورالعمل 200/1402/3 مورخ 1402/2/27، صاحبان مشاغلی که امکان پرداخت مالیات مقطوع موضوع این دستورالعمل را به صورت یکجا تا تاریخ مذکور ندارند، مالیات مقطوع فوق حداکثر تا چهار ماه به صورت مساوی تقسیط میشود.

نکته: عدم پرداخت مالیات در موعد مقرر مشمول جریمه موضوع ماده 190 ق.م.م خواهد بود.

سازمان مالیاتی به استناد بخشنامه شماره 200/18885/د مورخ 1402/3/25، مدت زمان تقسیط پرداخت مالیات مقطوع موضوع تبصره ماده 100 را حداکثر مدت 6 ماه تعیین نمود.

میزان مالیات مقطوع پزشکانی که مشمول حکم جز 1 بند ز تبصره 6 قانون بودجه سال 1401 کل کشور بودهاند معادل مالیات تعیین شده مطابق این دستورالعمل یا مکسوره آنها، هر کدام که بیشتر باشد، تعیین میگردد.

توصیه میکنیم بخوانید: مالیات تکلیفی پزشکان

صاحبان مشاغل باید بدانند:

حتی اگر مشمول استفاده از مزایای تبصره ماده 100 ق.م.م باشند، اگر تراکنشهای مشکوک داشته باشند، اسناد و مدارک فعالیتهای اقتصادیشان مورد بررسی قرار خواهد گرفت؛ در صورت کتمان درآمد، جرایم سنگینی پیش روی آنها خواهد بود. جهت آشنایی با این جرایم میتوانید جرایم غیر قابل بخشش مالیاتی را مطالعه کنید.

در ادامه تصویر دستورالعمل شماره 200/1402/3 مورخ 1402/2/27 را مشاهده میکنید.

هشدار:

بر اساس اعلام رئیس سازمان مالیاتی کشور، مودیانی که تا روز سه شنبه ۲۳ خرداد ماه فرم تبصره ماده 100 برایشان بارگذاری نشود، موظفند اظهارنامه مالیاتی ارائه دهند.

دکتر سبحانیان همچنین اعلام کرد افرادی که فرم تبصره ماده ۱۰۰ برایشان بارگذاری شده اما فرم مذکور را نپذیرند، جزو مودیان پر ریسک قرار میگیرند.

تبصره ماده 100 ق.م.م، امتیازی است که سازمان مالیاتی برای برخی کسب و کارها در نظر گرفته است. از این رو استفاده از این امتیاز برای بسیاری از صاحبان کسب و کارها از اهمیت زیادی برخوردار است. اما باید بدانید که بیتوجهی به انجام برخی تکالیف مالیاتی میتواند شما را از این امتیاز قانونی محروم نماید.

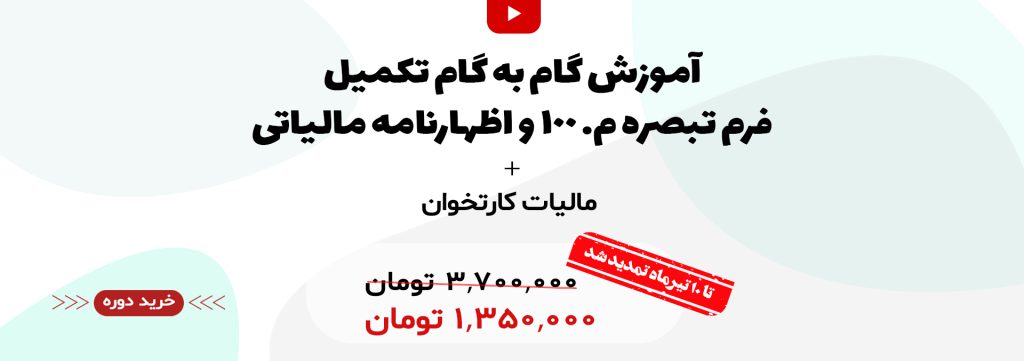

برای استفاده حداکثری از تسهیلات اعطایی سازمان مالیاتی، کسب آموزش جامع مالیات برای کلیه صاحبان کسب و کارها ضروری است. بدین ترتیب علاوهبر برخورداری از تسهیلات سازمان مالیاتی به عنوان مودی خوش حساب میتوانید از تعلق جرایم مالیاتی نیز پیشگیری نمایید.