همراهان عزیز در این مقاله قصد داریم به پاسخ سوال وجوه مسدود شده نزد بانک ها در کدام سرفصل طبقه بندی میشوند؟ بپردازیم. باید در نظر داشته باشید که یکی از مهم ترین و اساسی ترین نکات مربوط به حسابداری داشتن اطلاعاتی کامل است که فرد حسابدار حین انجام کار از آنها استفاده کند و آنها را شناسایی کند. برای پاسخ به سوال فوق لازم است تا با دارایی های غیر جاری آشنا باشیم ، تا بتوانیم وجوه مسدود شده نزد بانک ها و موسسات مالی را شناسایی و رفع رجوع کنیم. پس برای آشنایی بیشتر با دارایی های غیر جاری و کلیات آن و پاسخ به سوال وجوه مسدود شده نزد بانک ها در کدام سرفصل طبقه بندی میشوند؟ در این مقاله ما را همراهی کنید.

داراییهای غیرجاری را میتوان به سرمایه گذاریهای بلندمدت یک شرکت یا یک موسسه که ارزش کامل آنها در عرض یک سال حسابداری مشخص نمیشود تقسیم بندی نمود. بهتر است بگوییم دارایی های غیر جاری، شامل دارایی های بلندمدت شرکت می باشد که در فرآیند عملیات شرکت مورد استفاده قرار می گیرند و بر اساس انتظار شرکت طی یکسال آتی به نقد تبدیل نمی شوند. هر دارایی که جاری نباشد را میتوان در دسته داراییهای غیرجاری جای داد که در موارد زیر به آنها اشاره شده است در واقع دارایی های غیر جاری در ایران به شرح زیر اند:

حالا برای وجوه مسدود شده توسط بانک ها ما نیاز داریم تا با مورد آخر یعنی سایر دارایی ها بیشتر آشنا شویم.

این حساب شامل مخارج انتقالی به دوره های آتی، وجه نقد مسدود شده نزد بانک، وجه نقد کنار گذاشته شده برای هدف مشخص، اسناد دریافتنی بلندمدت و حصه بلندمدت وام کارکنان و همچنین دارایی های ثابت کنار گذاشته شده که قابل استفاده نیستند، در این سرفصل به خالص ارزش بازیافتنی یا ارزش دفتری هر کدام کمتر باشد، گزارش خواهند شد.

همچنین بخوانید: جدیدترین کدینگ حسابداری سال ۹۹ منطبق با صورتهای مالی

شرکت باید وجوه مسدود شده در بانکها و یا موسسات مالی را در ترازنامه خود نشان دهد این اقلام تحت سرفصل دارایی های جاری و با عنوان وجه نقد محدود شده در ترازنامه بیان کند. وجه نقد محدود شده بابت ضمانت نامه های نقدی فاقد سود تضمین شده اند و برای تضمین بخشی از تسهیلات جاری پرداخت می شود. البته اگر تسهیلات دریافتی او برای اموری غیر از دارایی های جاری استفاده شود، وجوه مسدود شده آن نیز از قسمت دارایی های جاری باید خارج گردد.

به عنوان مثال اگر تسهیلات دریافتی برای پرداخت بدهیهای آتی و معوق به شرکت بیمه مورد استفاده قرار گیرد، به علت آن که جزو امور جاری شرکت نیست، از قسمت داراییهای جاری ترازنامه خارج میشود و در سرفصل دارایی های غیر جاری ثبت و نگهداری میشود.

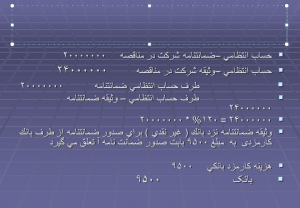

در جداول زیر چند نمونه از ثبت های حسابداری وجوه مسدود شده توسط بانک ها را برای شما آورده ایم:

| شرح | بدهکار | بستانکار |

| وجوه مسدودی | **** | |

| بانک ها | **** | |

| بابت توثیق (سپرده نقدی) دریافت تسهیلات دریافتنی |

| شرح | بدهکار | بستانکار |

| وجوه مسدودی | **** | |

| بانک ها | **** | |

| بابت وثیقه حوالجات ارزی بانکی ( به محض انجام حواله و تایید دریافت کننده عودت داده می شود به حساب شخص حقیقی یا حقوقی پرداخت کننده ) |

| شرح | بدهکار | بستانکار |

| وجوه مسدودی | **** | |

| بانک ها | **** | |

| ( سپرده نقدی ) از بابت صدور انواع ضمانتنامه ها ( بانکی ،گمرکی و … ) |

با مطالعه استانداردهای حسابداری ثبت حسابداری رویدادهای خود را دقیق تر انجام دهید تا دفاتر شما مورد تایید قرارگیرد. از لینکهای زیر مطالب مرتبط را مطالعه نمایید.

شرکتهای بیمه چه زمانی باید درآمد حق بیمه خود را شناسایی کنند؟

نکات مهم از حسابداری سرمایه گذاری در سهام، استاندارد 15 حسابداری

https://persianhesab.com/intangible-asset-in-accounting/

گروه پرشین حساب در سال ۱۳۹۱ با کمک پروردگار، با هدف افزایش سطح آگاهی مجریان و مدیران در بازار کار مالی و مالیاتی کشور فعالیت خود را آغاز نمود تا به عنوان یک مرجع تخصصی در این حوزه شناخته شود. به اعتقاد ما هر چقدر سطح اگاهی فعالان اقتصادی و مجریان خدمات حسابداری و مالیاتی افزایش پیدا کند، بی شک هم مدیران کشور دغدغه ای بابت توسعه بازار و کسب سود نخواهند داشت و هم حسابداران و کارشناسان خدمات مالیاتی در بازار پر رونق این خدمات رکوردهای درآمدی خوبی را رقم میزنند. به امید داشتن یک جامعه همیشه شاد همراه با رونق بازار کار و تجارت.

2 پاسخ

سلام در صورتحساب بانک موجودی مسدودی نشان داده نمیشود و تنها از طریق پیامک به مدیر عامل اطلاع رسانی میگردد بانک هم هیچ سندی بابت موجودی مسدودی ارائه نمیدهد رفع مسدودی را هم باید از اختلاف موجودی قابل برداشت محاسبه کرد چگونه با این موضوع برخورد داشته باشیم.

سلام کاربر گرامی،

پیامک بانکی جز مستنداتی ست که میتوان بایگانی نمود.